Les droits de succession

Lors de la succession, le notaire a la responsabilité de procéder à l’inventaire du patrimoine laissé par le défunt. Cette étape cruciale consiste à regrouper et à évaluer l’intégralité des biens matériels et immatériels qui appartenaient au défunt à la date de son décès.

Chaque élément du patrimoine, qu’il s’agisse de biens immobiliers, de comptes bancaires, d’actions, de bijoux ou même d’objets d’art, est soigneusement examiné et noté. Cet inventaire détaillé du patrimoine du défunt permet de déterminer la valeur totale de la succession.

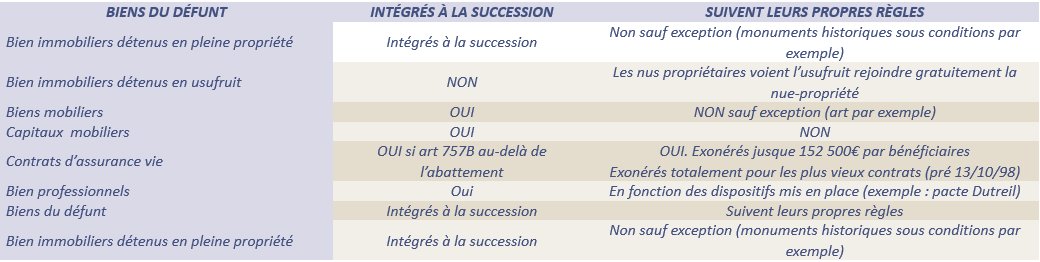

Il est à noter que tous les biens ne sont pas traités de la même manière lors de la succession. Certains biens entrent dans l’assiette de la succession qui sera taxée, comme les biens immobiliers et les comptes bancaires, tandis que d’autres, en fonction de leur nature ou de leur valeur, peuvent être exemptés de taxes ou traités différemment selon la législation en vigueur.

Une fois que l’ensemble de ces biens sont listés, le notaire calcule les droits de succession en fonction d’un barème légal :

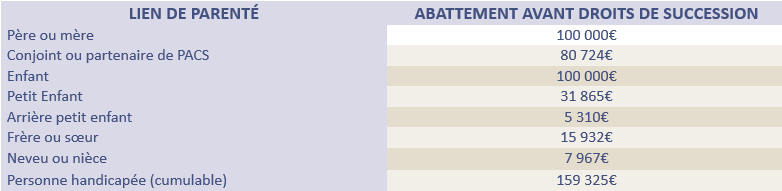

En fonction du lien de parenté existant entre les personnes concernées, il y aura au préalable un abattement. C’est un élément clé à prendre en compte car il s’agit d’une somme déduite de la valeur de l’héritage avant le calcul des droits de succession :

Exemple n°1

Monsieur Transmission dispose d’un patrimoine de 1 300 000€ :

Un appartement de 700 000€, 500 000€ de liquidités et 300 000€ d’assurance vie ouverte en 2002 à 68 ans.

Il a un enfant et souhaite donner à sa nièce handicapée 300 000€.

L’assiette taxable sera de 1 200 000€ (l’assurance vie n’est pas prise en compte, elle a été ouverte avant les 70 ans de Monsieur, et est régie par ses propres règles)

900 000€ sont transmis à son fils, et 300 000€ à sa nièce.

Cas du fils : Abattement du fils : 100 000€. Assiette taxable : 900 000€ – 100 000€ = 800 000€ qui seront taxés en fonction du barème en ligne directe.

Cas de la nièce : Abattement de 7967€ (nièce) + 159 325€ (abattement personne handicapée). Assiette taxable : 300 000€ – 7 967€ – 159 325€ = 132 708€ qui seront taxés en fonction du barème pour une nièce et un oncle.

CALCUL DES DROITS DE SUCCESSION

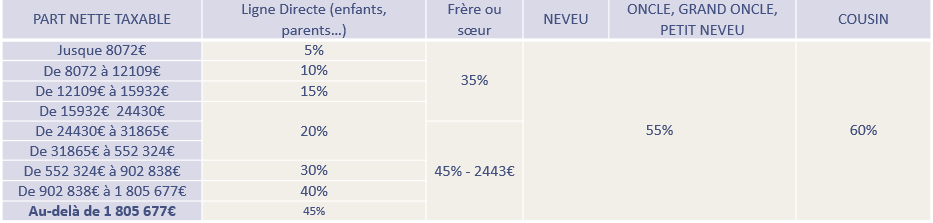

Une fois les abattements déduits, les droits de succession sont calculés en fonction d’un barème légal qui dépendra du lien de parenté entre le défunt et l’héritier :

Exemple n°2 : Droit de succession pour le fils de « Monsieur Transmission »

Dans le cas de Monsieur Transmission, nous avons vu que son fils héritait de 900 000€ dont 800 000€ entraient dans le barème taxable.

Il aura donc 800 000€ taxés au barème :

| PART NETTE TAXABLE | Ligne Directe (enfants, parents…) | 404 € |

|---|---|---|

| Jusque 8072€ | 5% | 404 € |

| De 8072 à 12109€ | 10% | 404 € |

| De 12109€ à 15932€ | 15% | 574 € |

| De 15932€ 24430€ | 20% | 1 699 € |

| De 24430€ à 31865€ | 20% | 1 487 € |

| De 31865€ à 552 324€ | 20% | 104 091 € |

| De 552 324€ à 902 838€ | 30% | 74 302€ |

| De 902 838€ à 1 805 677€ | 40% | |

| Au-delà de 1 805 677€ | 45% | |

| TOTAL | 183 771 € |

Soit un total de plus de 180 000€…

En organisant la gestion de son patrimoine, monsieur Transmission aurait pu éviter une bonne partie de ces droits.

Cas de la nièce : Abattement de 7967€ (nièce) + 159 325€ (abattement personne handicapée). Assiette taxable : 300 000€ – 7 967€ – 159 325€ = 132 708€ qui seront taxés en fonction du barème pour une nièce et un oncle.

Pour la nièce, tous les capitaux après abattements sont taxés à 55% (barème)

Elle paiera donc 72 989€ de droits de succession

Encore une fois, l’anticipation de la transmission aurait pu permettre de neutraliser ces frais.

Le conseil de l'expert

- Procéder à des donations avec réserve d’usufruit de son vivant (lien démembrement de patrimoine)

- Profiter des abattements des contrats d’assurance vie (jusque 152 500€ par bénéficiaire, même sans lien de parenté) ( Lien Assurance vie)

- Transmettre ses actifs professionnels (lien conseil juridique)

- Donner de son vivant des liquidités (lien donations)

Un bilan patrimonial complet peut vous permettre de mieux appréhender la situation et de vous organiser afin de procéder aux ajustements nécessaires afin d’y parvenir.