Loi Girardin : le dispositif idéal pour maîtriser les fortes fiscalités

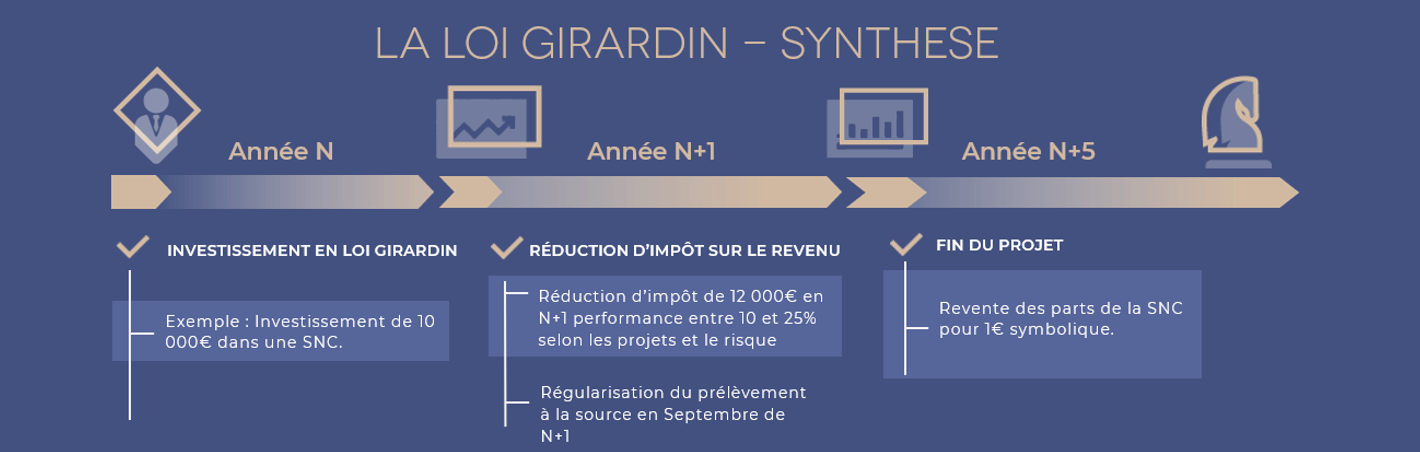

Dispositif consistant à investir outre-mer l’année N et de percevoir une réduction d’impôt l’année N+1, il s’agit d’un mécanisme incontournable pour maîtriser les fortes fiscalités. En l’échange d’un investissement qui vise à soutenir l’industrie, le domaine agricole et/ou viticole, et le secteur ultra-marin, l’administration consent, sous conditions, à une réduction d’impôt l’année N+1 suivant l’investissement. Il s’agit d’un dispositif servant à financer essentiellement les projets ultra-marins.

Le top 6 des investissements disponibles

En terme de résultat sur l’impôt, c’est le plus fort levier fiscal, et c’est très spectaculaire. C’est une performance entre 10 et 25% sur un an. Attention toutefois à vous positionner sur les meilleurs projets, solides, pour éviter les requalifications.

En résumé, la loi Girardin est un dispositif de défiscalisation qui consiste à investir en outre-mer dans le cadre d’un projet industriel ou social, en l’échange d’une réduction d’impôt. L’état, pour contribuer au développement de l’outre-mer, incite les contribuables français à y investir, en quelque sorte en se substituant à lui, en l’échange d’une réduction d’impôt définie.

Un exemple :

Vous investissez 100 l’année 1 et recevez 110 à 125 de réduction d’impôt l’année 2. l’année 5, vous cédez vos parts pour 1€ symbolique. Les contreparties sont simples : la société doit continuer à exercer son activité pendant 5 ans et entrer dans le champ d’application des textes de loi.

Quel texte de loi encadre la Loi Girardin ?

C’est l’article 199 Undecies B du CGI (Code général des impôts) qui régit les contours du dispositif.

Plafond de défiscalisation

Le plafond de défiscalisation est de 18 000€ (Article 200-0 A du CGI). Le montant maximum de réduction d’impôt est de 48 000€ à 52 941€ selon les projets

Bon à savoir

Déclarations 2042 IOM, case HSA à HTD. Fiche de calcul de l’annexe de l’imprimé 2041 GE (personnes physiques). Votre conseiller sera à vos côtés. Un report de la réduction d’impôt est possible.

Plafonnement des niches fiscales

Le dispositif Girardin est soumis au plafonnement des niches fiscales, mais ce plafond est différent du plafond de droit commun. Le droit commun prévoit un plafond à 10 000€, quand celui du dispositif Girardin est de 18 000€, comme pour les Sofica (investissements dans le cinéma). De surcroit, seule une partie de la réduction d’impôt est retenue dans le calcul du plafonnement : 34% si le projet est agréé par Bercy, 44% si il ne l’est pas.

La Loi Girardin, un dispositif fiscalement très favorable

Les avantages de la Loi Girardin, un dispositif simple, mais avec des règles à respecter

L’importance de la réduction d’impôt : elle peut dépasser 100 % de l’investissement du contribuable grâce au taux minimum de 44,12 % pouvant atteindre 63,42 % à la base de la réduction constituée, non du montant de l’investissement réalisé par le contribuable, mais de l’investissement HT réalisé par l’entreprise. Pour bien comprendre, un investisseur qui investit 100 dans une société, recevra jusque 125 de réduction d’impôt l’année suivante, ce qui est considérable.

Notez bien les autres avantages suivants :

- La faculté d’investissement en direct ou par le biais d’une société : La société bénéficiera d’une réduction d’IS, le contribuable en direct une réduction d’impôt sur le revenu.

- La durée d’engagement est limitée à 5 ans

- La possibilité de report du surplus de réduction d’impôt sur l’impôt sur le revenu des années suivantes

- Aucune limite quant au nombre d’investissements.

Les risques non négligeables de la Loi Girardin

Certaines activités et investissements n’ouvrent pas droit à la réduction d’impôt car non éligibles au dispositif. Même si l’investissement est éligible, l’obtention d’un agrément peut être obligatoire. Les avantages fiscaux sont soumis à des plafonnements, larges cependant

Engagement de conservation et de maintien des biens à leur affectation pendant au moins 5 ans. Risque de requalification le cas échéant. Attention donc à la bonne tenue et continuité des projets !

Rétrocession indirecte importante de la réduction d’impôt au profit du locataire.

Le risque le plus important : En investissant en Girardin industriel, le contribuable s’engage à faire exploiter le matériel pour lequel il a participé au financement en outremer pendant 5 ans. Il arrive toutefois que la société qui a reçu ce matériel soit défaillante pendant la durée de l’investissement. A ce moment, le monteur de l’opération dispose d’un délai de 6 mois pour re-louer ce matériel, sans quoi l’administration fiscale demandera la restitution de tout ou partie de la réduction d’impôt.

Vous l’avez compris : La sélection du projet est hyper importante. Ainsi, investir au sein d’une société soutenue par la caisse des dépôts avec un agrément présentera un risque très faible, alors qu’investir au sein d’une jeune société présentera un risque plus important. Et bien sur, plus le risque est élevé, plus la rentabilité est élevée.

l’accompagnement d’un professionnel est donc essentiel.

Une page très détaillée de l’AMF décrit les risques, inconvénients et avantages de la loi Girardin, c’est par ici !

Un cas concret d'investissement en Loi Girardin

Votre Impôt est de 30 000€. Le Plafonnement des niches fiscales retenu pour l’investissement sous dispositif Girardin : 18 000€. Apport dans un projet sous le 199Undecies (Girardin) : 10 000€

Réduction d’impôt : 11 500€

Niches fiscales

Montant des niches fiscales utilisées : 11 500€ x 34% = 3910€ Montant de l’impôt restant dû : 18 500€

Ce qu’il reste de disponible dans les niches fiscales :18 000- 3910€ = 14 090€

Le plafond des 10 000€ n’est alors pas touché, et permet de réaliser d’autres opérations dans les niches fiscales de droit commun (10 000€) comme par exemple un employé à domicile, un investissement en loi Pinel, un investissement en FCPI/FIP etc… ou encore de faire un investissement plus important sous le dispositif Girardin.

L’analyse de votre patrimoine et de votre situation permettra de définir clairement l’intérêt d’une telle opération. Il conviendra de réaliser une simulation, et d’appréhender le dispositif dans son ensemble. Réservée habituellement aux impôts importants, il est essentiel de bien comprendre tous les enjeux.

Le conseil de l'expert

Attention aux risques d’une telle opération.

Il faudra prendre en compte tous les détails pour maîtriser les exigences du législateur.

L’opération la plus cohérente, avec une présentation des avantages, des risques, et la recherche du meilleur équilibre pour protéger votre patrimoine vous sera présentée. Le risque de perte en capital est important pour ces opérations si elles sont mal montées ou ne respectent pas les règles.

Il conviendra d’analyser la société, le projet, de procéder à des vérifications complètes.

Par ailleurs, réaliser son bilan patrimonial complet pour prendre les bonnes décisions est essentiel.

Vous recherchez un conseiller-expert à votre écoute ?

Nou sommes à votre écoute du lundi au vendredi de 9h à 19h

Une prise de contact est sans engagement et s’avère bénéfique dans 100% des cas.

Nos conseillers-experts sont à votre écoute du lundi au vendredi de 9h à 19h

Réservez un créneau horaireUne prise de contact est sans engagement et s’avère bénéfique dans 100% des cas.

Pour joindre directement un

conseiller généraliste :

Joignez nous au :

01 85 08 40 84

(Appel gratuit, non surtaxé)

*l’investissement dans cette classe d’actif nécessite des précautions. Avant de vous faire parvenir la documentation nos conseillers doivent, conformément à la réglementation, vérifier l’adéquation de votre profil avec ce type d’investissement. C’est simple et cela vous protège.

Comment cela fonctionne ?

L’investisseur investit à fonds perdus l’année N de son investissement. En réalité, il s’engage à revendre les parts de la société dans laquelle il a investi pour 1 euro symbolique l’année 5. Cet apport à fonds perdu donnera lieu, l’année N+1, à une réduction d’impôt correspondant au montant de son investissement majoré d’un montant de 8% à 20%, en fonction des projets. Attention, l’administration veille à ce que le projet d’investissement soit réel, et les conditions d’exploitations sont définies. Votre conseiller veillera toujours au bien-fondé de l’investissement. Pour limiter les risques, Cheval Blanc Patrimoine conseille à ses clients de toujours investir dans le cadre d’opérations vérifiées, analysées, et surtout réalisées par des sociétés solides.

Il existe trois types d’investissements en Loi Girardin :

Ce dispositif a également été prorogé pour 2018 et par loi de finances 2016 jusqu’au 31 décembre 2025 mais uniquement pour les investissements réalisés dans les territoires et collectivités d’outre mer. Un régime transitoire est prévu pour les projets initiés dans les DOM avant le 24 septembre 2018.